良い株の見分け方(私見)

株を購入するとき、重要視するポイントは人それぞれです。

企業の知名度だったり、株主優待の内容だったり、配当利回りだったり、

割安性を表す指標PERやPBR、チャートのゴールデンクロスだったり。

株をちょっと勉強していくと、買うときの判断材料がたくさんあることに気付き、

なおさら良くわからなくなります。

また、必ずしも情報がたくさんあれば正確に判断できるわけでもありません。

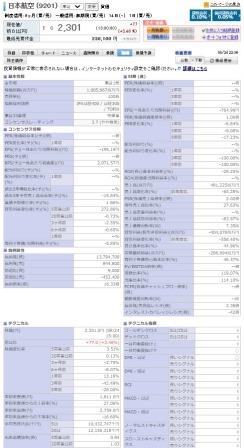

例として楽天証券の日本航空(JAL)の指標のページを見たとしましょう。

画面におさまらないくらいたくさんの指標があります。

しかしこんなもの、全て理解して全てチェックできるわけがありません。

また、この中の特にどの指標が大切だと思うか?と聞かれたとき、

皆が同じ指標を指すわけでもありません。

ここでは私が実際に株を買う際に重要視するポイントを絞って紹介します。

買ってからの様子見期間は半年くらいを想定しています。

というのも、当たり前ですが株価は一直線に上昇または下落するわけではありません。

長期的に見れば上昇する株でも、自分が購入した翌日に

悪いニュースがあったわけでもなくいきなり5%くらい下がることもあります。

これくらいは判断ミスではなく、タイミングの問題です。

特に個別材料が無ければ、株価は市場全体の流れにつられて動くものと思います。

なので、購入した判断が正しかったのか?と自分で結論を出せるまでに

私の場合は半年くらいかけている、という感じです。

半年持っている間には四半期決算が2回見れるわけですし、

そこでも業績の好調維持、悪化が見れますし。

以下で記載している情報を調べるツールは株探(かぶたん)です。

<判断材料①>売り上げの伸び

「決算」→「業績推移」→3カ月決算と見ていき、各決算の売り上げ前年同時期と比較して

常に20%くらいのペースで伸びていれば、かなり勢いのある会社、となります。

一番大切なのは売り上げです。

まず売り上げが無くては、利益は出ません。

売り上げが順調に増えている = 成長している会社です。

<判断材料②>チャートの形状

「チャート」→期間を週足にしてチャート形状を見ます。

ここで値動きのクセを見ます。

きれいな右肩上がりになっていれば、

純粋に世間に注目されて期待が集まっているんだろうな、

と感じ取れます。

ぐちゃぐちゃに乱高下している場合は、仕手やイナゴなど

危険な仕掛けに利用されているのかな?と警戒します。

動きが読みにくいのでやめておくこともあります。

<判断材料③>事業内容

この辺からは重要度は同等くらいですが、

事業内容も見ます。

「基本情報」の概要を見ます。

事業内容がどんなものか。

ゲームとかだとちょっと博打の要素が強いのでやめておいたりします。

当たると大きいですが、安定して上昇するか?がちょっと心配です。

製造業などはグングン伸びていくのは難しいです。

というのも、基本製造業は

売り上げ - 原価 = 利益となります。

基本は大きな利益を出すにはたくさん作る、になります。

そのためには原料の仕入れを増やしたり、設備や人を増やさないといけません。

製品を100個作ったら、売れる数も最大で100個です。

これがIT分野だとどうでしょう?

良いソフトが開発できれば、工場なしでもどんどん売ることができます。

クラウドサービスなどの場合はサーバーの強化などは必要かもしれませんが、

製造業が新工場を建てるより、はるかに簡単です。

つまり、「物」を売る会社よりも、「コト」や「仕組み」を売る会社の方が

成長するスピード、可能性が大きいわけです。

(競合が現れて廃れる危険もありますが)

<判断材料④>利益率

「決算」→「収益性」と進み、 売り上げ営業利益率を見ます。

一般的に製造業なら10%以上あれば良好です。

上で書いたように「物」ではなく「コト」や「仕組み」を売る会社ならもっと高い会社もあり、

50%なんて驚異的な数値の会社もあります。

高ければ高いほど「高収益企業」となり、良い会社なのですが、

経験的には株価が上がっていくか?という点では

「利益率が高い」よりも「売り上げが年々伸びている」の方が期待できるように感じます。

ようは積極的に投資してさらなる成長を狙っている会社は

利益をため込まずに設備や人材、宣伝などにお金を積極的に使うので、

利益率はそんなに高くなかったりします。

ただ、投資や経営がうまくいっていないと、売り上げが伸びていても利益はマイナス、

つまり赤字になるので、利益率を見ることも重要です。

<判断材料⑤>自己資本比率

「決算」→「収益性」の下の方に財務があり、その中に「自己資本比率」があります。

財務健全性を表す指標で、まぁ借金の多さのようなイメージです。

50%は欲しいところで、70%以上あればかなり健全です。

もちろん、高ければ高いほど良い(倒産する可能性が低い)となるわけですが、

成長(株価上昇期待)という意味では

高すぎると保守的過ぎて成長にお金を積極的に

社内投資に使っていないという性格もあるかもしれません。

まずお金を貯め、貯めた貯金で工場を建てる、というイメージでしょうか。

でもビジネスであれば

「今がチャンスだから、銀行からお金を借りてすぐ工場を建てよう!」

という判断が正しい場合もあるかもしれません。

そんな性格の違いが数値になって現れるパラメータ、という感じです。

ちなみに、自己資本比率は銀行など金融系の業種は20%など低い数値になります。

これは銀行などは預金者から集めたお金(貯金)を別の客(企業など)に貸す、という

他人のお金を使って利益を得るシステムだからです。

自己資本比率が低い値だから、「銀行はどこも倒産寸前だ」、という意味ではありません。

<判断材料⑥>時価総額

タイトルの帯部分に「〇〇〇億円」表示されています。

これはごく簡単に言うと、金額が大きければ大きい会社、小さければ小さい会社という意味です。

大きい、小さい、とは従業員数ではなく、

買収するのに(株を全部買い占めるのに)どれだけの金額が必要か?という意味です。

私の感覚では

1,000億円以上 → 大きい

100~1,000億円 → ちょっと小さい

100億円以下 → かなり小さい

という感じです。

大きい方が良い、悪い、という視点で見るのではなく、

値動きの激しさ、予想の難しさ、

長期にわたってとんでもない額にぶっとんでいく可能性の大小、という感覚です。

100億円以下だと将来的にすごく上昇する可能性もありますが、(俗にいうテンバガーなど)

仕手やイナゴなど、罠のようなものに振り回されて業績に連動した値動きにならない場合もあります。

また、それくらいの時価総額だと会社規模も小さいので

業績もすごく良い時と悪い時の差が激しかったりします。

また、世間にあまり注目されにくいので、

本当に業績も良い会社のはずなのに全然株価が上がってこない、というパターンもあります。

ファンドなど機関投資家は時価総額が小さすぎる会社には投資してはいけない、というルールがある場合があるため。

ちょっと博打の要素がありますね。

市場もマザーズとかが多いです。

これに対し、1,000億円以上になると先に上げた特徴・挙動が比較的穏やかになってきます。

なので、大きい方が良い・悪いではなく、いろいろ買ったら時価総額が小さいところばかりだった、

などとならないように適度に分散させる、という感じでしょうか。

ポイントを絞って、と言っておきながら6つ上げましたが、

まあ大体これくらいかな、と思います。

あとは株主優待目当てだったら当然優待内容、

配当狙いだったら配当利回りと配当性向という感じです。

アマゾン タイムセール開催中

2021.8.24(火)更新

TOP